みなさんこんにちは。アデリーライフ株式会社事業部の西山です。

本日は、不動産投資の利回りについて詳しくお伝えしていきたいと思います。

「2種類の利回りについて」

まず一般的な利回りとは、投資金額に対しての1年間の収益および利益の割合を言います。

つまり投資した金額に対してどれくらいリターンがあるかが分かります。

従ってここで言う収益や利益には、1年間の利息だけでなく売却益も含まれます。

例えば、100万円の投資に対して、利息が3万円で売却益が2万円の場合ですと、利回りは5%ということになります。

続いて不動産投資におきましては、表面利回りと実質利回りの2種類の利回りが存在します。

まずは表面利回りから説明します。

表面利回りとは年間の総家賃収入から物件価格を割ったもので、物件価格に対してどれくらいの割合で家賃がとれるのかということが分かります。

計算方法は以下のとおりです。

『 年間家賃 ÷ 物件価格 × 100 = 表面利回り(%)』

(例) 月額家賃7万円 物件価格1680万円の場合

7万円 × 12ヶ月 ÷ 1680万円 × 100 = 5%

上記の計算方法はシンプルが故に、非常にわかりやすいというメリットがある反面、実際の具体的な金額が不明な点がデメリットになります。

ただ、不動産投資の物件を紹介する上では表面利回りを使うケースがほとんどです。

次に実質利回りについて説明します。

実質利回りは表面利回りの計算方法に年間のランニングコストおよび諸経費(管理費、修繕積立金、固定資産税など)や購入時の諸費用(登録免許税、ローン事務手数料など)を含めて計算することで、より具体的な数値を認識することができます。

『(年間家賃ー年間諸経費)÷(物件価格+購入時諸費用など)× 100 = 実質利回り(%)』

(例)月額家賃7万円 年間諸経費16万円 物件価格1680万円 購入諸費用40万円の場合

(7万円 × 12ヶ月 − 16万円)÷(1680万円 + 40万円) × 100 = 3.95%

表面利回りと異なりまして、計算に手間がかかることがデメリットになります。

特に面倒なのが年間にかかるランニングコストおよび諸経費を把握して計算することです。

その代わりメリットとしましては、実際に手取りがいくら残るかを認識することによって表面利回りとの差が分かり、具体的な収益の指標を判定することができます。

また空室や設備修繕、原状回復費など購入時には気づきにくい諸経費も存在するので、これらを含めていかに計算するかが実質利回りにおいては重要です。

「初心者にオススメな利回りの数値について」

不動産投資をこれから始める方や初心者の方にオススメな利回りの数値につきましては、物件の場所や地域、新築や中古、区分マンションや1棟アパート、戸建てなどによって、大きく異なります。

築古で価格が安い物件は、表面利回りが高く魅力に感じますが、先程も述べたとおり、築年数が古ければ古いほど見逃しがちな諸経費が大きい負担になり、実質利回りで計算すると全く手元にお金が残らないケースもよく見受けられます。

特に地方のワンルームマンション(区分所有)や1棟アパートは、利回りが高く、中には10%を超える物件なども存在します。

当然入居者がつけば収益が見込めますが、少子高齢化で人口や世帯数の減少による空室リスクが問題となり、当初の収益が見込めず赤字に陥る物件も多いです。

つまり利回りが高い物件は、収益が見込める反面、その分リスクを取るということになります。

近年、スルガ銀行不正融資問題になった1棟アパートやシェハウスなどの不動産投資は、高利回りを謳い文句に販売されてきましたので特に注意が必要です。

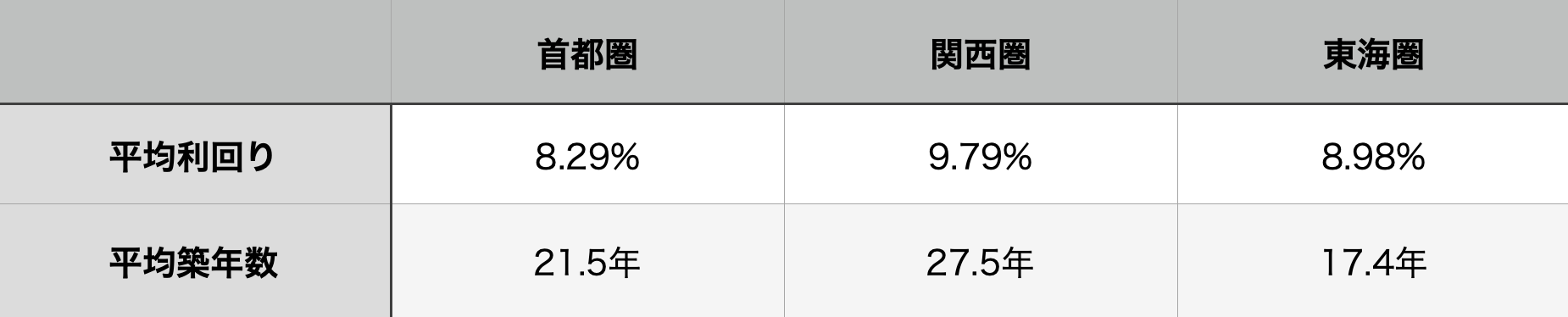

例えば、下記の1棟アパートの利回りのデータをご参照下さい。

引用:健美家収益物件市場動向2021年間レポート

これらの物件の多くは、価格帯も5000万円から8000万円、ものによっては1億円と高く、修繕費や空室率も高く、自身で物件を管理するケースもあることから、初心者にはなかなか難しい内容になっています。

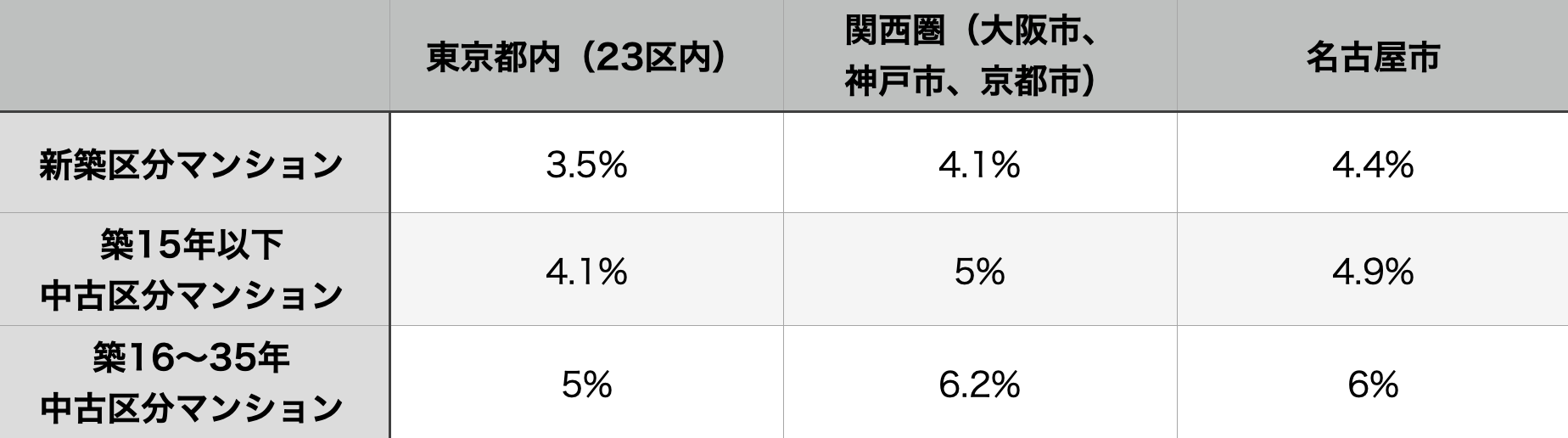

一方、当社がメインでご案内する、東京都内や大阪市や神戸市、京都市などの関西圏、名古屋市における新築や中古のワンルームマンション(区分所有)の利回りは以下の通りです。

引用:日本不動産研究所の第46回不動産投資家調査のデータを元に当社算出

上記の表をご覧頂きますと、東京都内の新築が一番、低いことが明らかに分かります。

つまり都内の新築は、収益が残りにくい事が言える反面、空室や価格や家賃の下落リスクなどが低いと言えるでしょう。

また面倒な管理においても業者に任せる事がほとんどです。

従いまして、収益やリスクを総合的に考えた結果、オススメの利回りは都心部のワンルームマンション(区分所有)の4〜6%です。

都心のワンルームマンション(区分所有)は、地方と異なりまして空室リスクが低く、修繕費用などの諸経費も1棟アパートと比較すると安価に抑えることができることから、確実に安定して収益を残すことができるからです。

「まとめ」

『利回りが高い=良質な物件』ではないということが先程のお話からもご理解していだけるように、利回りの数字だけで物件の良し悪しを判断する事はおすすめできません。

利回りは物件を購入する上では、非常に重要な指標になりますが、それだけを見て不動産投資を始められても失敗する可能性が高いのは事実です。

不動産投資を始めるにあたりまして、利回りだけではなく、都心部か地方なのかという場所の選定、ワンルームマンション(区分所有)か1棟アパート、1棟マンションなのかという物件種別の選択、新築や中古など築年数、家賃や価格の相場観、駅からの距離感などを検討して、自分自身に合った不動産投資を選択してこそ、成功への一歩となりますので、利回りだけに振り回されないことが大事です。

その上で、当社は不動産投資の中でもリスクが比較的に低い、都心部のワンルームマンション(区分所有)をおすすめします。

なぜかと申しますと、リスクが低いということは物件の場所が良いの事の裏返しであり、必然と利回りも低くなることから、大きな収益が見込めなくても、時間はかかっても家賃や含み益を含めた収益が確実性を増すからです。

ワンルームマンションへの投資をお考えの方はお気軽にお問合せください。

https://adelielife.co.jp/inquiry/