こんにちは。アデリーライフの井戸です。

みなさんも投資や資産運用という言葉を一度は聞いたことがあるでしょう。

2019年に金融庁から発表された「老後30年間で約2000万円が不足する」という報告を受けて以降、約4年という年月が経ち、今や日本でも投資や資産運用という言葉をよく耳にするようになりました。

そうした中、投資や資産運用を始めるにあたって「リスク分散」や「ポートフォリオ」といった言葉を聞いたことはないでしょうか?

投資や資産運用には必ずと言っていいほどリスクが伴うため、そうしたリスクを軽減するためにリスク分散やポートフォリオといった考え方が多数存在しています。

今コラムでは投資や資産運用のリスク分散の1つ、ポートフォリオ理論を用いたリスク分散方法についてご紹介していきます。

「なぜ投資や資産運用をした方がいいと言われるのか?」

リスク分散の話をする前に、そもそもなぜ投資や資産運用をした方が良いと言われるのか?その理由について簡単にみていきましょう。

① 貯金よりも効率良く資産を増やすことができる

投資には「複利効果」というものがあり、上手く利用することで貯金に比べて何倍にも効率良く資産を築くことができます。

複利効果について詳細に知りたい方はこちらのコラムをご覧ください。

→https://adelielife.co.jp/column/post-4929/

② 年金2000万円問題に備える

あなたは以下の問いに対して、どれだけ自信を持って答えられますでしょうか?

Q1.現時点であなたが将来貰える年金の額はいくらになっていますか?

Q2.老後に夫婦2人で生活する1ヶ月に必要な生活費の平均はいくらですか?

どうでしょうか?あなたは自信を持って答えられましたか?

ほとんどの人はこの答えをはっきりと出すのは難しかったのではないかと思います。

仮に年収500万の人であれば、現時点でもらえる年金の額は月16万ほど。そして、老後に夫婦2人で生活するのに必要とされる生活費は月平均27万円と言われています。

共働きの家庭であれば単純計算で、16万×2=32万を受給できますので安心して老後を過ごせますが、奥さんが専業主婦で旦那さんだけが働いている家庭にとっては、ある程度の貯蓄がないと老後の生活が苦しいものとなってしまいます。

これが「老後30年間で約2000万円が不足する」と金融庁から発表された理由です。

そして、この年金制度の一番の問題点は「受給額が担保されない」ということ。

仮に現時点では問題なく生活できる受給額だったとしても、あなたが将来受け取ることのできる年金の受給額は減っている可能性があります。

少子高齢化が進む日本において受給額は年々減り続ける傾向にあり、今後もさらに減るのではないかと予想されています。

そうした観点から、老後の生活費を貯蓄するためにも投資や資産運用はした方がいいと言われているのです。

「ポートフォリオ理論を用いたリスク分散方法」

今あるお金をどのように投資したり資産運用すればいいのか?投資の対象となる商品には様々な種類があり、多くの初心者の方が最初につまずくポイントです。

そんな投資の対象商品を選定するために活用するのが「ポートフォリオ理論」です。

これは「卵は1つのカゴに盛るな」という投資格言があるように、卵を1つのカゴではなく複数のカゴに分けて入れておくことによって、1つのカゴを落としてしまったとしても他の卵は無事だという考え方です。

この卵を投資商品に置き換えて学術的に研究したのがポートフォリオ理論であり、リスクを分散する際に用いられる方法というわけです。

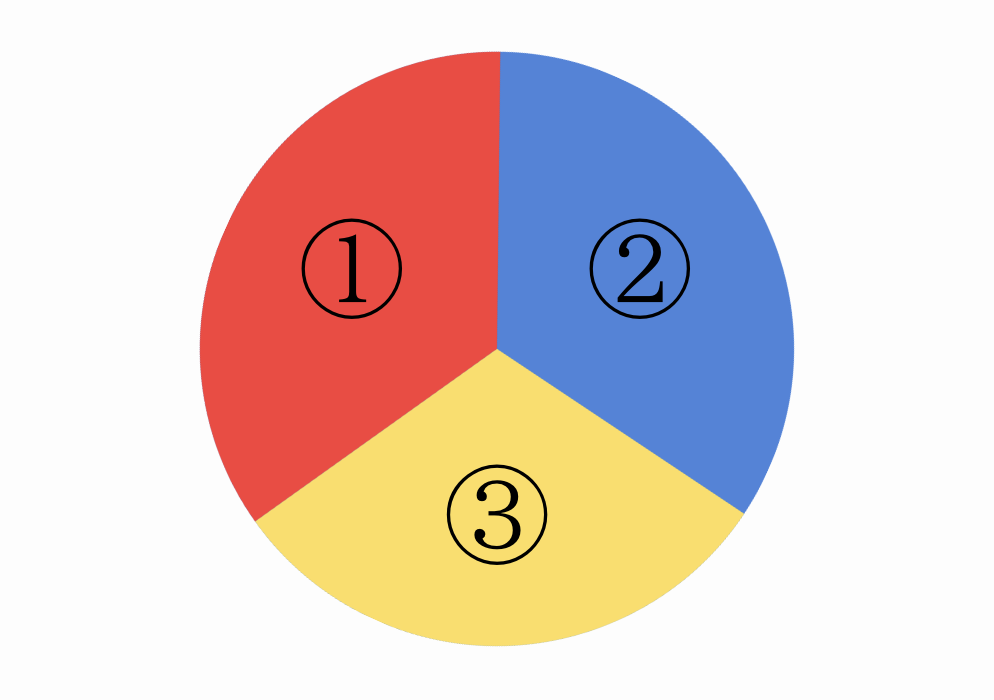

ではどのように活用するのか?まずは以下のようにお金を3つの資産に分けて考えてみましょう。

① 流動性 (お金が必要な時に自由に換金できるもの)

② 収益性 (運用によって高い利益が得られるもの)

③ 安定性 (リターンは少ないが着実に増やせるもの)

このように異なる3つの資産を分散投資することにより、リターンを維持しながらリスクを最小化することが目的となります。

例えば、一昨年は年利10%、昨年は年利2%だったAの商品と、一昨年・昨年どちらも年利5%だったBの商品の2つがあるとします。

この場合、Aの商品はBの商品よりも高いリターンを得られる可能性があるものの、変動が激しく、その年によっては収益率が変わるため、Aの商品は収益性、Bの商品は安定性と分類されます。

【投資比率の組み合わせは自由】

1、流動性:30%、収益性40%、安定性30%

2、流動性:20%、収益性20%、安定性60%

3、流動性:10%、収益性80%、安定性10%

上記のように、それぞれの投資比率は個人の考え方によって自由に組み合わせることができます。

まずは1つの商品に全額を投資するのではなく、異なる商品に分散して投資することを意識してみましょう。

流動性の資産に関しては、病気や入院、突発的な事態に備えるための資産ですので、投資ではなく貯金の割合として見る方が健全です。

またできれば、異なる3つの資産は相関性がない組み合わせにする方がいいでしょう。

Aが値下がりした時に、Bも連動して値下がりしてしまうような相関性のある商品の組み合わせは、リスクを最小化できているとは言えないため好ましくありません。

必ずしも2つの商品だけというわけではなく、収益性・安定性それぞれの資産の中でも異なる複数の商品に投資してみるのもいいでしょう。

「まとめ」

以上が、ポートフォリオ理論によるリスク分散投資の手法です。

ポートフォリオは分散投資によってリスクを軽減するのに有効となりますが、必ずしも全てのリスクを防げるわけではありません。

限りなくリスクを最小化させるための投資手法の1つですので注意しましょう。

最後に、投資や資産運用という言葉に嫌悪感や不安を抱いている人は多いと思います。

しかし、なにも学ばず・なにも考えず・なにも行動しないのもまた大きなリスクなのではないか?と私は思っています。

限りなくリスクを最小化しつつ、自分の老後のために貯蓄ができるよう自分に合った投資スタイルを探してみましょう。